* Порядок заполнения налоговой накладной, утвержденный приказом Минфина от 31.12.2015 г. № 1307.

Зарегистрированные ошибочные НН — это те НН, которые не соответствуют первичке и операциям по поставке товаров/услуг, например:

— выписаны не на того покупателя (неправильно указан ИНН);

— выписаны дважды на одну и ту же операцию (к примеру, первый раз — на предоплату, второй раз — на отгрузку, либо просто по ошибке);

— выписаны не на дату возникновения налоговых обязательств.

При этом поскольку просто извлечь из ЕРНН ошибочную НН нельзя, а восстановить реглимит, потраченный на ее регистрацию, нужно, к ней регистрируют «аннулирующий» РК.

С 01.12.2018 г. в п. 24 Порядка № 1307 закрепили специальный механизм аннулирования «лишних» НН с помощью РК с типом причины «20». Вводились эти нововведения с благими намерениями — чтобы плательщики НДС имели возможность аннулировать «лишнюю» НН без искажения показателя ∑Перевищ. Но на деле проблема решена только частично.

Когда составляют РК с типом причины «20»? Первое, на что нужно обратить внимание: РК с типом причины «20» может быть составлен и зарегистрирован, только если в ЕРНН уже зарегистрированы на одну операцию две и больше НН — есть и (1) правильная НН, и (2) «лишняя» (ошибочная) НН. Но это еще не все. Фискалы в письме-разъяснении от 27.11.2018 г. № 36942/7/99-99-15-03-02-17 указали, что должны выполняться еще и следующие требования:

Соответственно, РК с типом причины «20» невозможно составить, если в ЕРНН пока зарегистрирована только одна ошибочная НН.

1) полностью должны совпадать табличные части (разделы Б) правильной НН и ошибочной НН;

2) к ошибочной НН ранее не составлялся РК, которым показатели НН не выводились в «ноль» (т. е. не должно быть «обычных» РК, к примеру на частичное изменение цены).

Как видим, очень много трудностей с РК с типом причины «20».

Поэтому если имеем дело с ошибочно зарегистрированной НН, которую нужно аннулировать, первым делом желательно разобраться, а возникнут ли у вас из-за ошибочной НН проблемы с ∑Перевищ, если вы ее аннулируете «обычным» РК, а не РК с типом причины «20». Ведь если их не будет, то с РК с типом причины «20» можно вообще не связываться. Для аннулирования НН достаточно будет составить «обычный» РК, как на возврат товаров (с кодом причины корректировки «103» в гр. 2.1).

При этом у кого-то могут возникнуть сомнения по поводу того, а правильно ли для исправления ошибочной НН использовать код причины корректировки «103», если Порядком № 1307предусмотрено составление специального РК с типом причины «20» и кодом причины корректировки «301»?

Подчеркнем, что РК с типом причины «20» составляется не для всех случаев аннулирования ошибочных НН, а только для частного, когда на одну и ту же операцию в ЕРНН уже зарегистрированы две и больше НН и одна из них обязательно правильная.

То есть составление РК с типом причины «20» — это необходимое условие, которое позволит плательщику избежать ∑Перевищ в результате регистрации ошибочной НН, а не единственный вариант, который может использоваться для аннулирования ошибочных НН.

Подтверждением тому, что для обнуления ошибочной НН может служить не только РК с типом «20», служат и разъяснения фискалов в отношении исправления ошибок в ИНН (о чем расскажем далее). Для аннулирования НН с неправильным ИНН фискалы рекомендуют составлять «обычный» РК с кодом причины корректировки «103» (ИНК ГУ ГФС в г. Киеве от 30.01.2019 г. № 329/ІПК/26-15-12-01-18).

Если же проблема ∑Перевищ возникает в случае, если ошибочную НН обнулить «обычным» РК, то нужно проанализировать, что мы можем сделать, чтобы зарегистрировать РК с типом причины «20».

Когда возникнет проблема с ∑Перевищ? Вспомним, когда даже в результате обнуления ошибочной НН у плательщика могут возникнуть проблемы с ∑Перевищ.

∑Перевищ возникает от того, что в декларации не принято показывать ни ошибочные НН, ни исправляющие уменьшающие РК к ним, тогда как данные о них в любом случае учтутся в ЕРНН. Поэтому если ошибочная НН учитывается в сумме налоговых обязательств (НО) по данным ЕРНН (∑НаклВид) одного периода, а исправляющий РК к ней — в НО по данным ЕРНН другого периода, то возникает ∑Перевищ. При этом напомним, что НН и увеличивающие РК учитываются в НО по данным ЕРНН периода их составления, а вот уменьшающие РК учитываются в НО по данным ЕРНН в зависимости от того, своевременно они зарегистрированы или нет (см. таблицу ниже).

ЕРНН еще настроен под старые сроки определения своевременных/несвоевременных РК (см. письмо ГФСУ от 21.05.2018 г. № 2231/6/99-99-15-03-02-15).

|

НН/РК |

Зарегистрированы своевременно/несвоевременно |

Учитываются в ∑НаклВид |

|

Налоговые накладные |

своевременно |

периодом составления |

|

несвоевременно |

||

|

РК увеличивающие (с «+») |

своевременно |

|

|

несвоевременно |

||

|

РК уменьшающие (с «-») |

своевременно |

|

|

несвоевременно |

периодом регистрации |

Пример. В январе 2019 года плательщик зарегистрировал ненужную НН на 100 грн. (НН датирована 10.01.2019 г., зарегистрирована 11.01.2019 г.). При этом ошибку обнаружили:

1) в январе/начале февраля 2019 года. Составили РК 31.01.2019 г. и зарегистрировали его до 15.02.2019 г. (включительно). В этом случае проблем с ∑Перевищ не будет. Ведь и НН, и РК будут учитываться в НО по данным ЕРНН одного периода — января. А вот, если РК составили бы 01.02.2019 г., то НН относилась бы по данным ЕРНН к январю, а «уменьшающий» РК — к февралю. В итоге, так как РК не отражается в декларации, то обязательства за февраль по данным декларации окажутся больше, чем по данным ЕРНН. Как следствие, возникнет ∑Перевищ;

2) во второй половине февраля 2019 года. Если «аннулирующий» РК будет зарегистрирован после 15 февраля (причем неважно, составили его 31.01.2019 г., 01.02.2019 г., 28.02.2019 г.), то тоже возникнет ∑Перевищ.

Ведь такой РК для ЕРНН будет относиться к февралю.

Если зарегистрирована только одна (ошибочная НН). В этой ситуации, как мы отмечали выше, РК с типом причины «20» к ошибочной НН зарегистрировать нельзя. Ведь обязательное условие для его составления — в ЕРНН на одну и ту же операцию должны быть зарегистрированы 2 и больше НН (одна из которых правильная).

Если же зарегистрирована только одна (ошибочная НН), то опять же нужно проанализировать, создаст ли нам ∑Перевищ аннулирование НН с помощью «обычного» РК (не с типом «20»)? Если нет, то составляем «обычный» РК, как на возврат товара (с кодом причины «103»).

Если же ∑Перевищ может возникнуть, то:

1) если на операцию будет регистрироваться еще и правильная НН, то можно сначала зарегистрировать правильную НН, а потом (когда в ЕРНН будет и правильная, и ошибочная НН, т. е. уже появятся основания для составления РК с типом «20») составить РК с типом «20»;

Но стоит учесть, что этот вариант повлечет за собой отвлечение лимита, ведь, по сути, нужно «потратиться» на регистрацию двух НН, прежде чем нам вернется реглимит по ошибочной НН.

2) если правильную НН мы регистрировать не планируем (к примеру, НН по ошибке выписана на операцию, которой вообще нет), то тогда ничего не остается, как составить «обычный» «уменьшающий» РК с кодом причины корректировки «103». При этом, чтобы уйти от ∑Перевищ, на практике плательщиками НДС используется такой вариант — проводить через декларацию ошибочную НН и исправляющий РК для «синхронизации» данных деклараций и данных ЕРНН. Формально этот вариант неверный (ошибочным НН и РК к ним не место в декларации), но он позволяет уйти от ∑Перевищ.

Если ошибка допущена в ИНН. В таком случае РК с типом причины «20» составить вообще нельзя, даже если в ЕРНН будет зарегистрирована и правильная НН (с правильным ИНН). На этом настаивают фискалы (письмо ГФСУ от 27.11.2018 г. № 36942/7/99-99-15-03-02-17, ИНК ГУ ГФС в г. Киеве от 30.01.2019 г. № 329/ІПК/26-15-12-01-18).

Скорее всего, невозможность аннулирования НН с ошибкой в ИНН с помощью РК с типом «20» объясняется тем, что ЕРНН будет воспринимать и (1) ошибочную НН, и (2) правильную НН — как НН, составленные на разные операции, так как как по сути одна НН выписана на одного контрагента, а вторая — на другого.

Для исправления ошибки в ИНН фискалы рекомендуют составлять «минусовой» РК в общем порядке по дате выявления такой ошибки (РК с кодом причины «103»). А потом составлять новую НН датой возникновения НО с правильными ИНН. То есть они предлагают использовать все тот же старый порядок аннулирования ошибочных НН, который не позволяет избавиться от ∑Перевищ и может привести к штрафу за несвоевременную регистрацию НН.

Подробные рекомендации по составлению «аннулирующего» РК к НН с неправильным ИНН вы можете найти в письме ГФСУ от 27.11.2018 г. № 36942/7/99-99-15-03-02-17, ИНК ГУ ГФС в г. Киеве от 30.01.2019 г. № 329/ІПК/26-15-12-01-18.

Ошибки в дате НН. Если, к примеру, на одну и ту же операцию зарегистрировали две НН — и по первому, и по второму событию, то неправильную НН можно исправить РК с типом «20». Главное, чтобы совпадали табличные части (разделы Б) правильной и ошибочной НН.

Как составить РК с кодом причины «20»?

Условия составления. Для начала еще раз отметим условия, при которых РК с типом причины «20» может быть составлен:

1) в ЕРНН на одну операцию зарегистрировано 2 и больше НН (одна из которых — правильная);

2) табличная часть (раздел Б) ошибочной НН и правильной НН должны совпадать (быть абсолютно идентичными);

3) к ошибочной НН не составлялся РК, которым показатели не выводились «в ноль» (т. е. не было каких-то «частичных» РК к такой НН).

Формально — второе и третье условия в Порядке № 1307 не прописаны, они названы в письме ГФСУ от 27.11.2018 г. № 36942/7/99-99-15-03-02-17).

Два вида РК с кодом причины «20». Пункт 24 Порядка № 1307 говорит о двух видах РК с типом причины «20»:

1) основной — когда нам нужно убрать излишне составленную НН и при этом к ней ранее не составлялся «обнуляющий» РК (которым показатели НН выведены в ноль);

2) «пустой» РК — когда мы к ошибочной НН до 01.12.2018 г. уже регистрировали «аннулирующий» РК. Если речь идет об НН, зарегистрированной до 01.12.2018 г., к которой до 01.12.2018 г. был зарегистрирован «аннулирующий» РК, то п. 24 Порядка № 1307 позволяет нам подать «пустой» РК с типом причины «20» для того, чтобы уйти от возникшего ∑Перевищ. При этом обратите внимание: если «аннулирующий» РК к ошибочной НН зарегистрирован после 01.12.2018 г., то составить «пустой» РК с типом причины «20» нельзя. Иначе говоря, нельзя сначала зарегистрировать к НН «обычный» «уменьшающий» РК (например, с кодом «103»), чтобы восстановить реглимит, потом зарегистрировать правильную НН, а потом, чтобы уйти от ∑Перевищ, зарегистрировать «пустой» РК с кодом «20». Этот вариант можно осуществить, только если «аннулирующий» РК регистрировался до 01.12.2018 г.

Хотя стоит учесть, что формально п. 24 Порядка № 1307 таких ограничений (что «аннулирующий» РК должен быть именно зарегистрирован до 01.12.2018 г.) не устанавливает. Это условие приведено в письме ГФСУ от 27.11.2018 г. № 36942/7/99-99-15-03-02-17.

Особенности составления РК. «Шапка» РК:

1. Проставляем отметку о том, кто регистрирует РК (продавец или покупатель). При этом если мы составляем РК с типом «20» к:

— НН, к которой ранее не регистрировался «аннулирующий» РК, то такой РК будет «уменьшающим», и он должен регистрироваться покупателем (исключение — НН не выдается покупателю). Поэтому в таком РК ставим отметку «Х» в поле «Підлягає реєстрації в ЄРПН отримувачем (покупцем)»;

— к НН, к которой ранее (до 01.12.2018 г.) уже составлялся «аннулирующий» РК — в таком случае РК будет «пустым» («числовые» показатели в нем заполняться не будут), поэтому его регистрирует сам продавец. Соответственно ставим отметку «Х» в поле «Підлягає реєстрації в ЄРПН постачальником (продавцем)».

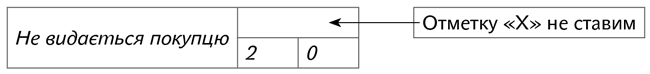

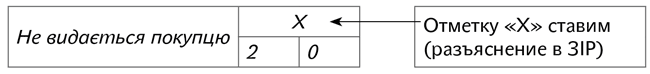

2. Важно обратить внимание на заполнение поля «Не підлягає наданню отримувачу (покупцю) з причини…». Как сказано в п. 24 Порядка № 1307, в этом поле ставится тип причины «20», при этом отметка «X» не ставится. Но стоит отметить, что в ЗІР фискалы отметили, что если исправляем ошибочную НН, которая не подлежала выдаче покупателю (например, на неплательщика, т. е. которая составлялась с типом причины), то все-таки в РК с типом «20» отметку «Х» нужно поставить.

Ошибочная НН подлежала выдаче покупателю

Ошибочно составленная НН составлялась не на покупателя

Заглавная часть РК. Она в общем будет составляться по одним и тем же правилам и для «пустого», и для «обычного» РК с типом причины «20». В ней указываем данные ошибочно зарегистрированной НН (указываем дату ее составления и порядковый номер).

Табличная часть (раздел Б) и дополнительные поля. Особенности заполнения табличной части РК с типом причины «20» см. в таблице.

|

Поле РК |

К ошибочно составленной НН ранее не регистрировался «аннулирующий» РК |

Если к НН регистрировался до 01.12.2018 г. «аннулирующий» РК |

|

Табличная часть (раздел Б) |

Заполняется «по общим» правилам, при этом: — в гр. «2.1» ставим код «301»; — в гр. 2.2 не забываем ставить номер группы корректировки; — показатели НН выводятся в «ноль» (гр. 7, гр. 13, гр. 14), указываются со знаком «-»; — если РК составляется к НН, зарегистрированной до 01.12.2018 г., то гр. 14 (сумму НДС) не заполняем |

Графы 1.1 — 15 не заполняем (т. е. табличная часть будет «пустой») |

|

Информационное поле 1 (с данными о правильной НН) |

Указываются данные «правильной» НН (дата составления; порядковый номер и регистрационный номер) |

|

|

Информационное поле 2 (с данными о ранее «аннулирующем» РК) |

х |

Указываются данные РК, которым ранее аннулировалась ошибочная НН (дата его составления, порядковый номер и регистрационный номер) |

Отражение в декларации. Ни ошибочную НН, ни РК с типом причины «20» отражать в декларации по НДС не нужно. Ведь в НДС-отчетности отражают только реальные поставки, подтвержденные первичными документами (п. 44.1 НКУ). Тем более к этому призывают сами налоговики (письма ГФСУ от 21.12.2017 г. № 3084/6/99-99-15-03-02-15/ІПК и от 29.01.2018 г. № 313/6/99-99-15-03-02-15/ІПК).

Источник: Бухгалтер911