Коли складають зведену податкову накладну

Зведена податкова накладна – це податкова накладна (ПН), що складається для чотирьох ситуацій, які унаочнено у таблиці нижче. Правила заповнення таких накладних визначені все тим же Порядком заповнення податкової накладної від 31.12.2015 р. № 1307 (далі – Порядок № 1307), а форма бланку зведеної податкової накладної така ж, як і звичайної податкової накладної 2022. Єдине, що у самому верхньому полі зліва у зведеній ПН є спеціальний код – код ознаки складання від 1 до 4 (див. таблицю). Ставимо саме цей код, а не знак «х».

Увага: зведена податкова накладна відрізняється від звичайної наявністю коду у верхній лівій частині.

|

ВИДИ ЗВЕДЕНИХ ПОДАТКОВИХ НАКЛАДНИХ |

||

|

Код ознаки1 |

Причина податкового зобов’язання |

Особливості заповнення |

|

Зведені податкові накладні, які не видаються покупцю |

||

|

для компенсуючого податкового зобов’язання («компенсуючі» ПН): |

Графи такої ПН заповнюємо так:

|

|

|

1 |

операції, які потребують компенсації податкового кредиту з ПДВ за п. 198.5 ПКУ2 |

|

|

2 |

операції, які потребують компенсації податкового кредиту з ПДВ за п. 199.1 ПКУ3 |

|

|

для забезпечення мінімальної бази оподаткування: |

Графи такої ПН заповнюємо так:

|

|

|

3 |

операції, які потребують донарахування до мінімальної бази оподаткування, – постачання за ціною нижчою від бази оподаткування або балансової вартості необоротного активу (п. 188.1, ст. 189 ПКУ, п. 15 Порядку № 1307)4 |

|

|

Зведені податкові накладні, які можуть видаватися й не видаватися покупцю |

||

|

4 |

постачання, що має безперервний або ритмічний характер (п. 201.4 ПКУ, п. 19 Порядку № 1307) |

Правила заповнення такі ж, як і для звичайних ПН. Так, якщо така зведена ПН складається на покупця, який є неплатником ПДВ, то тоді:

|

|

1 – код причини вноситься у ліве верхнє поле ПН; 2 – це ПН, які складені на постачання (п. 198.5 ПКУ, перелік типів причин – див. п. 11 Порядку № 1307):

3 – як приклад можна навести придбання товару або послуги, які частково використовується в оподатковуваній, а частково в неоподатковуваній діяльності. По ним теж використовуються ті ж самі коди типи причин, що й по зведених ПН з кодом ознаки «1»; 4 – типовим прикладом є безоплатна передача товарів, основних засобів. Тоді складається дві ПН – одна «нульова» (видається покупцю), а друга – зведена на мінімальну базу (не видається покупцю) |

||

Розповімо, хто із платників та в які строки має відновити реєстрацію ПН та РК. Консультація допоможе бути готовим реєструвати податкові накладні, правильно включати суми до «воєнного» податкового кредиту і подавати уточнення до декларації.

Код ознаки та тип причини у зведеній податковій накладній

Для більшого розуміння звернемо увагу також на взаємозв’язок коду ознаки та типу причини зведеної ПН, який існує. Код ознаки складання і тип причини невидачі – це два різні коди, які використовуються для заповнення лівої верхньої частини ПН. Код ознаки – це вид зведеної ПН. Зведені ПН з кодами ознаки «1», «2» та «3» обов’язково мають тип причини невидачі покупцю. Зведена ПН з кодом ознаки «4» може мати причину невидачі «02», якщо виписана на неплатника ПДВ.

|

ЗВ’ЯЗОК ОЗНАКИ ЗВЕДЕНОЇ ПОДАТКОВОЇ НАКЛАДНОЇ ТА ТИПІВ ПРИЧИНИ СКЛАДАННЯ* |

||

|

Коди ознаки |

Причина невидачі покупцю |

|

|

тип причини невидачі |

опис причини невидачі |

|

|

1 та 2 |

04 |

постачання у межах балансу для невиробничого використання |

|

08 |

постачання по операціям, які не є об’єктом оподаткування ПДВ |

|

|

09 |

постачання по операціям, які звільнені від ПДВ |

|

|

13 |

використання виробничих або невиробничих засобів, інших товарів/послуг не в господарській діяльності |

|

|

3 |

15 |

перевищення бази оподаткування, визначеної відповідно до ст. ст. 188 і 189 ПКУ, над фактичною ціною постачання |

|

4 |

нема |

якщо ритмічне чи безперервне постачання здійснюється платнику ПДВ |

|

02 |

постачання неплатнику ПДВ |

|

|

* див. п. 11 та п. 19 Порядку № 1307 |

||

Як код ознаки зведеної ПН, так і тип її причини заносяться до лівого верхнього кутка ПН. Наприклад, ліве верхнє поле зведеної ПН з кодом причини «1» на компенсуюче податкове зобов’язання з ПДВ при придбанні товару, який використовується у необ’єктній діяльності (тип причини «08») має вигляд:

|

Зведена податкова накладна |

1 |

|

|

Складена на операції, звільнені від оподаткування |

|

|

|

Не підлягає наданню отримувачу (покупцю) з причини |

× |

|

|

0 |

8 |

|

Знак «Х», як бачимо, ставиться тоді, коли є ПН не видається покупцю.

Зведена податкова накладна: дата складання та строки реєстрації

Скласти зведену податкову накладну необхідно не пізніше останнього дня місяця, у якому виникли підстави для неї, а потім – вчасно зареєструвати. Як правило, зведені ПН мають дату складання – останній день місяця, але можна й раніше.

Зведені податкові накладні мають такі строки реєстрації:

- складені відповідно до п. 198.5 та п. 199.1 ПКУ (коди ознак «1» та «2») – протягом 20 календарних днів після закінчення місяця, в якому вони були складені. Наприклад, якщо податкова накладна була створена у травні 2022 року, то вона має бути зареєстрована не пізніше 20.06.2022 р. (див. п. 201.10 ПКУ) Цей строк було введено Законом № 466. Раніше такі податкові накладні реєструвалися як і звичайні;

- інші зведені податкові накладні (ознаки «3» та «4») – у ті ж строки, що й звичайні податкові накладні. Наприклад, якщо податкова накладна створена 30.06.2022 року, то має бути зареєстрована до 15.07.2022 р. включно.

Реєстрація податкових накладних відбувається з 08.00 до 20.00. Якщо останній день строку реєстрації припадає на вихідний, святковий, неробочий день, то він вважається операційним.

Однак не рекомендуємо відкладати реєстрацію податкових накладних як зведених, так і звичайних на останній день, так як покупцю теж треба вчасно скласти податкову декларацію й відобразити податковий кредит з ПДВ.

У ситуації, якщо зведена податкова накладна не встигла потрапити до ЄРПН до подання декларації з ПДВ за звітний період утворюється показник ∑Перевищ. Якщо це сталося, то дані слід включити у Таблицю 1.1 додатка Д1 декларації з ПДВ (зразка березня 2021 року).

Строки реєстрації зведених податкових накладних в умовах воєнного стану

В умовах воєнного стану ПН, починаючи з 01 червня 2022 року слід реєструвати у стандартні строки, які визначені п. 201.10 ПКУ (якщо у платника ПДВ є така можливість). Наприклад, зведену «компенсуючу» ПН за червень 2022 треба зареєструвати впродовж 20 к. днів, які настають за останнім календарним днем місяця, в якому вони складені, тобто до 20.07.2022 р. включно. Щодо ПН і розрахунків коригування до них, які складено з 16.05.2022 по 31.05.2022, у т.ч. зведених ПН за травень 2022, граничним терміном реєстраціє є 15.06.2022 року.

Розглянемо тепер складання різних видів зведених ПН детальніше. Почнемо з останнього.

Зведена податкова накладна на ритмічні поставки 2022

Для податкових накладних на безперервні і ритмічні постачання «зведеність» (ознака «4») — це скоріше як привілей у податкових правилах. Адже зазначені постачання є звичайними. Отож для них мали б передбачати загальне правило нарахування ПДВ-зобов’язань — «за першою подією».

Але, серед звичайних постачань також є особливі. Одні — через чисельність протягом звітного місяця (ритмічні), другі — через безперервність постачання (безперервні).

Ритмічні постачання – постачання тому самому покупцю два і більше разів на місяць (п. 201.4 ПКУ). При цьому податківці допускають, що це можуть бути й різні магазини, але одного покупця (індивідуальна податкова консультація від 01.10.2019 р. № 482/6/99-00-04-02-03-15/ІПК). При цьому ПКУ не вимагає, щоб у договорі постачання ця ритмічність була обов’язково прописана. Однак краще щоб з договору було очевидним і зрозумілим, що постачання носить ритмічний характер, наприклад встановлена періодичність відвантаження.

Увага: одна зведена податкова накладна = ∑ однотипних постачань протягом місяця.

Безперервні постачання – це постачання, які є такими за умовами договору (лист ДФС від 12.07.2016 р. № 15014/6/99-95-42-01-15). Крім того, податківці допускають і постачання одному покупцю протягом місяця, але за різними договорами (індивідуальна податкова консультація ДФС від 21.06.2018 р. № 2756/ІПК/21-22-12-01-08, а також роз’яснення ЗІР 101.16). Наприклад, до них належить постачання комунальних, телекомунікаційних послуг, а також послуг мобільного зв’язку (лист ДФС від 13.11.2018 р. № 4811/6/99-99-15-03-02-15/ІПК).

Увага: ритмічним характером постачання вважають постачання товарів/послуг одному покупцю два та більше разів на місяць.

Якщо б платники ПДВ за чисельними операціями складали податкові накладні за загальним правилом, то їм довелося б лише складати ці податкові накладні, а не займатися господарською діяльністю. Або ж збільшувати штат бухгалтерів. Однак і це б не врятувало ситуацію, адже застосування загального правила для безперервних постачань ускладняється саме їх безперервністю. Адже важко встановити, де відбулася перша подія, а де вже почалася друга. Тож такі платники ПДВ також витрачали б більше часу на встановлення першої-другої події, а не на самі постачання. Для вирішення цієї ситуації й існують умови, за яких звичайні постачання стають

«особливими» і виникає право складати зведені податкові накладні – див. п. 201.4 ПКУ.

Увага: принцип «ПДВ зведеності» — сортування однотипних постачань (звичайних чи умовних) та внесення даних до однієї податкової накладної.

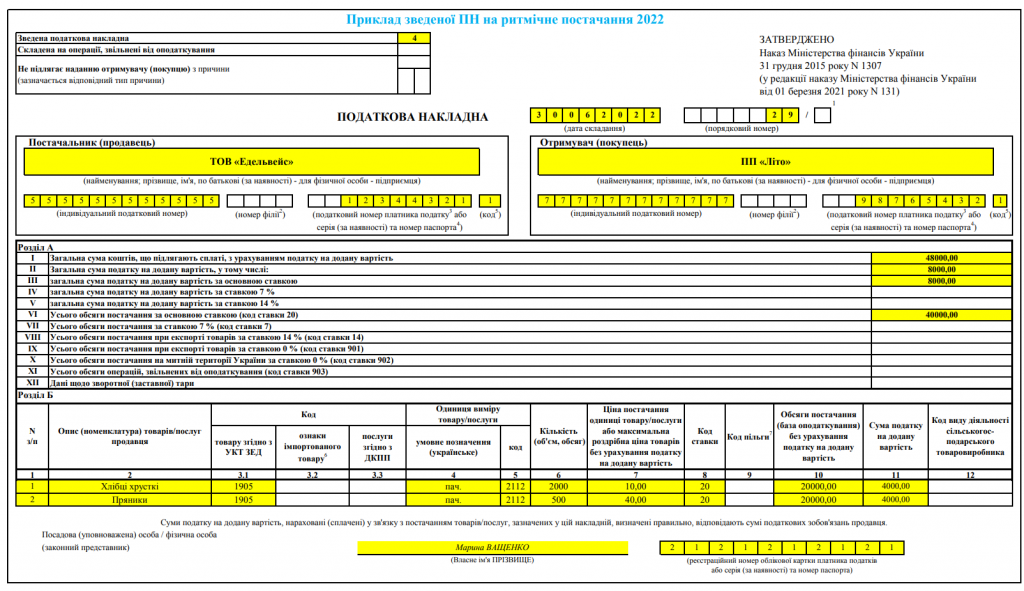

Приклад зведеної податкової накладної на ритмічні постачання впродовж місяця на суму 48000 грн, у т.ч. ПДВ, наведено нижче.

Коли зведену податкову накладну на безперевні та ритмічні постачання складати не можна

Існують винятки, коли постачання не вважаються безперервними та ритмічними, а тому й зведену ПН складати не можна. Це такі ситуації.

По-перше, постачання товарів (послуг) кінцевому споживачу за готівку. Мається на увазі продаж за готівку через РРО (касу, платіжний термінал) неплатникам ПДВ, у першу чергу населенню. Дану ситуацію прямо п. 201.4 ПКУ не згадує.

Це не означає, що будь-який продаж за готівку не можна розглядати як безперервне або ритмічне постачання. Податківці не проти цього, але вимагають здійснювати це на підставі відповідного договору (там же, ЗІР, категорія 101.16). Однак при постачанні такому кінцевому споживачу як населення такі договори не укладаються. Щодо постачань юрособам, то готівкові розрахунки, як правило, не проводяться.

По-друге, постачання послуг оренди. Хоча надання послуг оренди й може здійснюватися безперервно, але зведені податкові накладні на послуги оренди не складаються (ЗІР, категорія 101.16, а також лист ДФС від 04.08.2016 р. № 26595/7/99-99-15-03-02-17). Однак це не стосується відшкодування комунальних платежів – у цьому ж листі ДФС податківці допускають складання зведених податкових накладних по ним за умови, що такі платежі не входять до орендної плати.

Виходить, що при постачанні послуг оренди – при складанні податкових накладних орієнтуватися слід на правило першої події, а при відшкодуванні комунальних послуг, пов’язаних з об’єктом оренди – складати зведену податкову накладну.

По-третє, постачання товарів/послуг покупцеві товару протягом одного дня (два різних документи про відвантаження). Формально це відповідає постачанню одному покупцеві 2 і більше разів на місяць, але не варто розглядати дану операцію як ритмічну та складати одну зведену податкову накладну на них, так як операції відбулися на одну дату. Тут відсутня сама регулярність, періодичність поставок. Дві поставки протягом одного дня цілком можна розглядати як одну й не варто у даному питанні сперечатися з податківцями – краще скласти дві звичайних податкові накладні.

Увага: кілька поставок за один день покупцю – це ще не причина складати зведену податкову накладну. Постачання мають бути регулярними та періодичними.

По-четверте, коли постачання не було, але аванс був. На перший погляд, якщо є договір постачання з прописаною ритмічністю поставок податкову накладну можна скласти в кінці місяця. Однак краще не ризикувати й скласти цю податкову накладну на дату отримання авансу. Це ніде не визначено, але відповідає фактичному стану справ, адже ніяких ритмічних поставок за місяць все ж таки не було. Тому, якщо у червні отримали аванс, а у липні будуть ці ритмічні постачання, то слід скласти ПН у червні на суму авансу.

Зведена «компенсуюча» податкова накладна 2022

Інша група постачань, для яких також передбачено складання зведених податкових (ознаки «1» та «2»), – «на компенсуючі податкові зобов’язання».

Компенсуючі податкові накладні мають спільну рису з «ритмічними» — принцип «ПДВ-зведеності» — сортування однотипних у розумінні податкового законодавства постачань та внесення до складу однієї податкової накладної. Постачання визначні у п. 198.5, п. 199.1 і ст. 188, 189 ПКУ зводять через відсутність потреби деталізувати їх протягом місяця.

Увага: компенсуючі податкові накладні можуть оформлятися тільки як зведені.

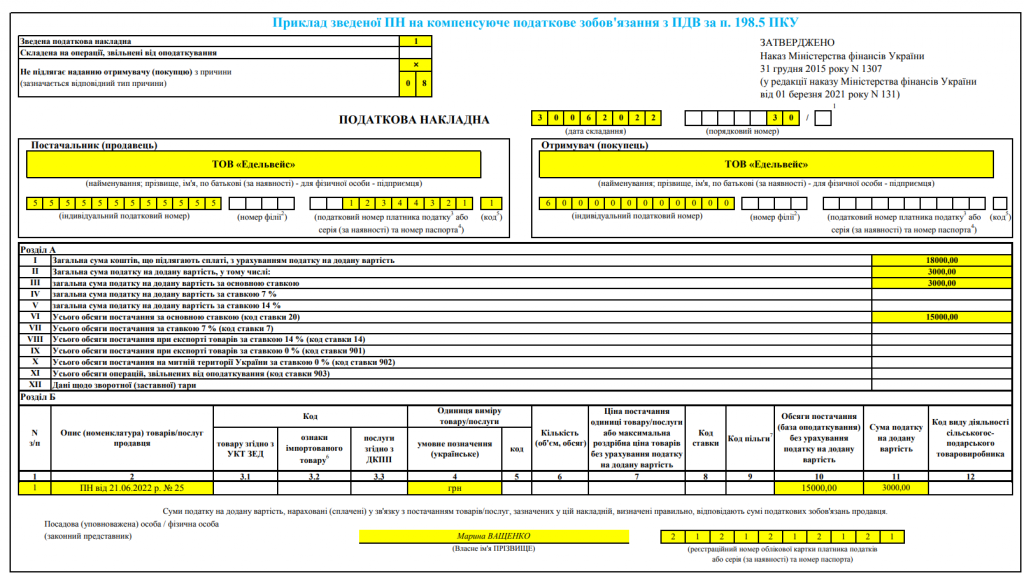

Приклад зведеної податкової накладної на компенсуючі податкові зобов’язання, які виникли внаслідок постачання товарів, які повністю використовуються для операцій, які не є об’єктом оподаткування ПДВ (код ознаки «1», тип причини «08»), наведено нижче. У прикладі ТОВ «Едельвейс» у 21 червня 2022 року придбав товари для використання у необ’єктній діяльності на суму 18000 грн, у т.ч. ПДВ. З цієї причини й було й була складена зведена ПН.

Зведені податкові накладні для забезпечення мінімальної бази оподаткування

У ситуаціях коли відбувається постачання товару нижче його ціни придбання, нижче його звичайної ціни, нижче його балансової (залишкової) вартості, то донараховується сума ПДВ. У такому разі постачальник складає не одну, а цілих дві податкові накладні:

- звичайну (за правилом першої події, «для покупця») – виходячи із ціни договору. Це може бути й «нульова» ціна, якщо така передача відбувалися безоплатно;

- зведену (для себе, «не для покупця», ознака складання «3») – для донарахування податкових зобов’язань на різницю у базі оподаткування. Наприклад, різниця ціною продажу та ціною придбання товару. При безоплатній передачі – це ціна товару (звичайна ціна). Така ПН складається не пізніше останнього дня звітного періоду, у якому здійснювалося постачання товарів (послуг), необоротних активів) (п. 201.4 ПКУ).

Увага: продаж нижче бази оподаткування – наслідок аж 2 податкові накладні.

До речі, якщо таких постачань було декілька протягом місяця, то зведену ПН можна скласти одну єдину на всі такі постачання.

Особливістю такої зведеної ПН з типом причини «15» є те, що у рядках відведених для даних покупця постачальник (продавець) зазначає власні дані (п. 8 Порядку № 1307). Отже, у графі «Податковий номер» теж слід зазначати власні дані (є відповідне роз’яснення ДПС). Це відрізняє таку ПН інших зведених, які не видаються покупцю, у яких використовується ІПН, а податковий номер залишається порожнім (див. як заповнювати зведені ПН з кодами ознаки «1» та «2»).

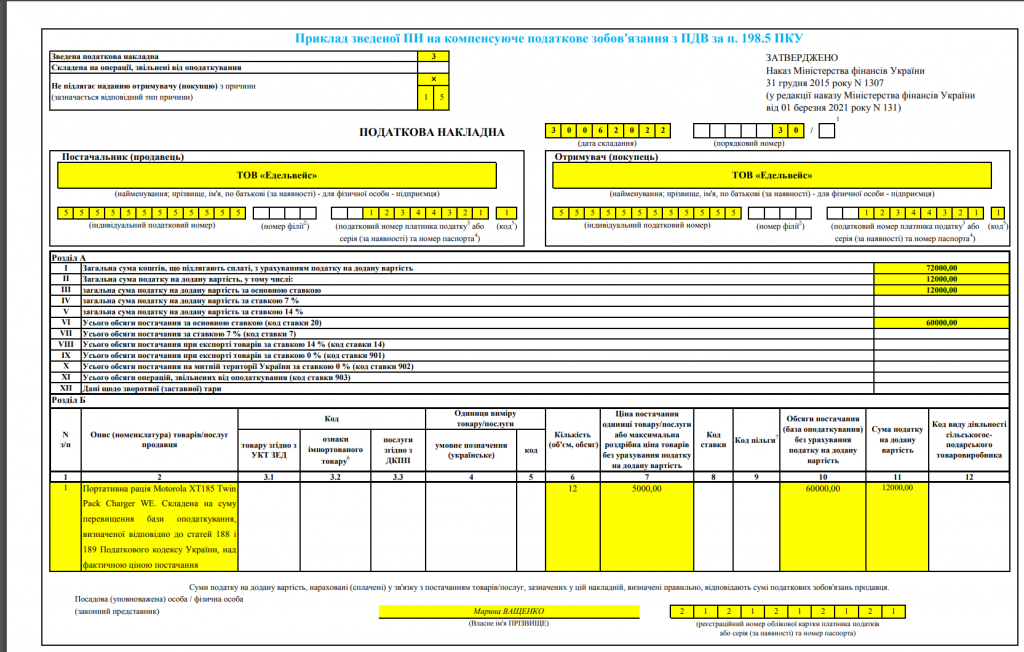

Приклад зведеної ПН на перевищення бази оподаткування наведений нижче (код ознаки «3», тип причини «15»). Ця ПН складена для ситуації дарування портативних рацій на суму 72000 грн.

Чи може бути зведена податкова накладна при ліквідації основних засобів

Ні, не може. При ліквідації ОЗ за самостійним рішенням платника податків прирівнюється до постачання товарів, а при списанні такого об’єкта нараховується ПДВ і оформляється ПН. ПДВ нараховується на звичайну ціну списаного ОЗ, але не нижче від балансової вартості на момент ліквідації (пп. 14.1.191 ПКУ, пп. «а» п. 185.1, п. 189.9 ПКУ). Звичайну ціну ОЗ визначають відповідно до пп. 14.1.219 ПКУ.

Однак для таких цілей п. 8 Порядку № 1307 передбачена окремий тип причини невидачі – «05». Такого типу немає у переліку типів для зведених ПН у п. 11 Порядку № 1307. Отже, складати зведену ПН при ліквідації ОЗ не можна. З аналогічним за суттю роз’ясненням виступають і податківці – читайте ГУ ДПС у Львівській області.

Чи можна складати декілька зведених податкових накладних з однієї ознакою/типом причини

Так, можна. По-перше, якщо типів причини складання декілька, то скласти одну зведену ПН не вийде, так як такі ПН повинні мати різні коди типів причин у верхньому лівому квадратику бланку ПН.

По-друге, Порядком №1307 не заборонено складання платником ПДВ протягом місяця декількох зведених ПН з однаковим типом причини – про це також у роз’ясненні Центрального міжрегіонального управління ДПС по роботі з ВПП щодо ПН з ознаками «1» та «2». Однак даний висновок можна поширити й на ПН з ознакою «3» – їх теж можна складати декілька на місяць і це не можна розглядати як порушення. Головне – не повторювати в них одні й ті ж самі операції.

Якщо помилилися в коді причини зведеної податкової накладної

Помилка в коді ознаки зведеної податкової накладної або повна його відсутність – це вважається суттєвою помилкою, яка заважає ідентифікувати операцію (лист ДФС від 26.04.2019 р. № 1671/6/99-99-15-03-02-15/ІПК). Така податкова накладна не відповідає суті операції, на яку вона складена, та первинним документам.

Для виправлення ситуації можливо два варіанти:

- запропонований податківцями. Скласти розрахунок коригування до такої накладної з кодом причини коригування «103» (повернення товару або авансових платежів), що обнулить показники неправильної накладної. Потім скласти правильну податкову накладну на дату появи податкового зобов’язання;

- більш обережний, який дозволяє уникнути появи показника ∑Перевищ та зменшення ліміту реєстрації. Спочатку виписати правильну зведену податкову накладну. Потім скласти розрахунок коригування з типом причини «20» для анулювання неправильної. У ньому зазначити дату й номер «зайве складеної» податкової накладної, тобто першої – тієї, яка з неправильним кодом.